スタッフブログBLOG

総務・金融(412件)

記事一覧へ

新型コロナウイルス対策住宅ローン減税

以前、新型コロナウイルスの影響による税制上の措置について書きました。住宅ローン減税についてさらに変更がされていましたが、そのことについてまだ書いていませんでしたので、今回改めて書きます。消費税が10%に増税されたことに伴い、住宅ローン減税の控除期間が特例で13年間になっています。本来は令和2年12月31日までの入居が要件でした。これが新型コロナウイルスの影響で、令和3年12月31日までの入居に緩和されましたが、さらに契約期限も緩和されています。内容は次の通りです。①一定の期日までに契約が行われていること ◇注文住宅を新築する場合:令和2年9月末 ◇分譲住宅・既存住宅を取得する場合、増改築等をする場合:令和2年11月末②新型コロナウイルスの影響により、住宅への入居が遅れた事*上記の要件に該当することについての証明書を建設会社や不動産会社に作成してもらうことが必要です。豊村 岡庭グループでは、土地や建物からファイナンシャルプランニングまで幅広いサービスを行っています。

2020.07.29(水)

相続と民法改正 その10(自宅の生前贈与)

おしどり贈与での遺留分の注意点です。 おしどり贈与で取得した財産は、相続税の計算においては持ち戻しの対象外なのですが、遺留分の計算には含まれることになっています。 例えば、父が死亡して、母と子1人が相続人、相続財産が現金500万、おしどり贈与で取得した自宅2000万があったとします。そして、遺言で現金500万は全額母のものとされていたとします。さらにそれを子が不服として遺留分を求めたとします。 もしおしどり贈与がなかったとしたら、子の遺留分は、 500万×1/2×1/2=125万となり、母は子に125万渡すことになります。 ところが、おしどり贈与がある場合の子の遺留分は、 (2000万+500万)×1/2×1/2=625万となります。 母は子に625万渡す必要があるのですが、今回の民法改正で遺留分の精算は現金が原則となりました。 つまり、625万の現金を渡さなければいけないのですが、遺産は500万です。足りない部分を母に手持ちがなかったら、自宅を売却することになりかねません。 おしどり贈与をする場合、他の相続人の遺留分を侵害しないかを確認の上、贈与しなければいけないという事ですね。 おしどり贈与については今回で終わります。 豊村 岡庭グループでは、土地や建物からファイナンシャルプランニングまで幅広いサービスを行っています。

2020.07.04(土)

相続と民法改正 その9(自宅の生前贈与)

さて、おしどり贈与の改正点です。 今回の民法改正で、おしどり贈与された財産は持ち戻しに含めないでい良いことになりました。 前回の計算方法は次のように変わります。 相続財産3000万+子贈与500万=3500万3500万×1/2=1750万配偶者相続 1750万子相続 1750万‐500万(贈与分)=1250万 これで残された配偶者も安心ですね。 という事なのですが、まだ注意しなければならないことがあります。それは遺留分です。 遺留分とは、相続人が請求できる最低限の取り分です。 被相続人の遺言は相続分に優先します。どういうことかというと、相続人が配偶者と子が1人の場合(相続分1/2づつ)で、遺言書に妻に財産の2/3、子に1/3譲ると書いてあったら、その通り配分することになります。 ですが、もし遺言書に妻に全財産を譲ると書いてあったらどうなるでしょう?子は全く財産を得られないのでしょうか?ここで出てくるのが遺留分です。 これは通常相続分の1/2なのですが、上の例に当てはめれば、子は自分の相続分1/2の更に1/2である1/4までは、財産を請求できる権利があるという事です。 ですから、遺言に全財産を配偶者に譲ると書いてあっても、子は全財産の1/4までは、請求することができます。 これが、おしどり贈与にかかわってくるのですが、続きは次回。豊村 岡庭グループでは、土地や建物からファイナンシャルプランニングまで幅広いサービスを行っています。

2020.06.26(金)

相続と民法改正 その8(自宅の生前贈与)

2週ほどお休みしてしまいました。自宅の生前贈与(おしどり贈与)の続きです。 おしどり贈与で相続時に気を付けなければならない点として、持ち戻しというものがありました。 持ち戻しとは、被相続人(亡くなった人)から、配偶者に限らず相続人が生前に贈与を受けていた場合、相続の際にその贈与財産も含めて相続分を計算するという事です。 例えば、相続人が配偶者と子の2人だけの被相続人で、その相続時の財産が3000万であり、この他に生前、配偶者に1500万のおしどり贈与、子に1000万贈与があったとします。 相続権は配偶者と子で1/2づつになります。 相続できる財産は、相続時財産3000万の1/2づつで、1500万かと思いますが、実はそうではありません。 計算方法はこうなります。 相続財産3000万+配偶者贈与2000万+子贈与500万=5500万5500万×1/2=2750万配偶者相続 2750万‐2000万(贈与分)=750万子相続 2750万‐500万(贈与分)=2250万このように、贈与財産も相続財産として計算するのが持ち戻しです。 ただし、あくまでも財産の分配に影響を与えるだけで、相続税はあくまでも相続財産のみで計算には影響しません(相続開始前3年以内の贈与を除く)。 残された配偶者が受け取れる財産が、少なくなるのはやっぱり不安ですよね。実は、ここに改正がありました。続きは次回です。 豊村 岡庭グループでは、土地や建物からファイナンシャルプランニングまで幅広いサービスを行っています。

2020.06.20(土)

相続と民法改正 その7(自宅の生前贈与)

今回からは自宅の生前贈与です。 だいぶ前に、贈与税の配偶者控除(おしどり贈与)というものを書いたことがありますが、もう一度説明します。婚姻期間が20年以上などの一定の要件を満たした夫婦間で、配偶者に対し、居住用の不動産又はその購入資金を贈与した場合、2000万までは贈与税が非課税となるというものです。 この制度、配偶者に贈与税が非課税で財産を移転できますが、いくつかデメリットがあります。・不動産取得税と登録免許税がかかる。 不動産の所有権が売買などで異動した場合や新築などで新たに登記した場合、不動産取得税と登録免許税がかかりますが、贈与の場合もかかります。ですが、これが相続だと、不動産取得税はかからず、登録免許税は減額されます。 ・相続の時、配偶者は配偶者の税額軽減により1億6千万まで相続税がかかりませんので、相続で取得してもよいかもしれない。などがあげられます。でも、自宅は夫婦二人で購入したものだから、持ち分も二人で持ちたいという人もいるでしょう。そんな人の為におしどり贈与があるわけですが、相続の時に気を付けなければいけないことがありました。それは、次回で。豊村岡庭グループでは、土地や建物からファイナンシャルプランニングまで幅広いサービスを行っています。

2020.05.29(金)

相続と民法改正 その6(配偶者居住権)

それでは、配偶者居住権についてまとめます。・配偶者居住権は「住む権利」のみの相続・配偶者居住権の価額は自宅全体の価額より低くなるので、他に現預金などの財産を相続できる余裕が増える。・配偶者が死亡した場合は、配偶者居住権は消滅し、所有権を相続した人の財産が自動的に増える。(相続税は課税されない) 配偶者居住権は、配偶者が亡くなったときに、所有権を有している人に、無償で財産が移転されるので、相続税を相当減額することができるわけです。 また、その配偶者が子供夫婦と同居しているような場合、もし実子である息子が亡くなってしまって、その妻と折り合いが悪かった場合、居住権として保護されてますので、追い出されるというようなことも防げるという事になります。 一方気を付けないといけないこともあります。 配偶者居住権は配偶者が死亡すれば無償で消滅しますが、その配偶者が老人ホームへ移るような場合は、所有権を有している人に居住権を贈与することになり、贈与税がかかる場合があります。 また、固定資産税は所有権を有している人に請求が行きます。配偶者居住権を有している人も負担すべきものですので、支払いについて双方で取り決めをしておいた方が良いでしょう。配偶者居住権については、今回で終わりになります。 豊村 岡庭グループでは、土地や建物からファイナンシャルプランニングまで幅広いサービスを行っています。

2020.05.22(金)

相続と民法改正 その5(配偶者居住権)

さて、配偶者居住権ですが、当然この権利は配偶者だけのものになり、子供が受けることはできません。 それでは、配偶者が亡くなった場合はどうなるのでしょう? 配偶者が死亡した場合、配偶者居住権は自動的に消滅します。その消滅した権利は何処へ行くのかというと、所有権を取得した子供のころに行きます。前回の例でいうと、子供が1434万の所有権を相続したわけですが、配偶者の死亡により、自動的にこの所有権が3000万に増額することになります。 今自動的にと書きましたが、これが実はポイントです。子の所有権の増額は相続ではないのです。 何が言いたいかというと、ここに相続税が生じないという事です。 仮に前回の相続で、自宅3000万を配偶者と子が1/2づつ相続したとします。二人とも、1500万づつの自宅の権利を持っています。ここで配偶者が亡くなった場合、配偶者の持つ1500万の自宅の権利は相続税の対象になります。 ですが、配偶者居住権を相続により取得していた場合は、配偶者が死亡しても、この権利は相続税の対象にはなりません。 この違いは相続税額を大きく左右することになります。 また長くなってしまったので、また次回に続きます。豊村 岡庭グループでは、土地や建物からファイナンシャルプランニングまで幅広いサービスを行っています。

2020.05.08(金)

新型コロナウイルス対策の税制措置

新型コロナウイルス対策の緊急事態宣言が、5月末まで延長されました。各種助成金や緊急融資などの対策が公表されていますが、税制について身近な部分だけですが書いていこうと思います。 ・令和元年分の所得税、贈与税、個人消費税の確定申告の提出期限、納付期限 こちらは早々に期限が1ヵ月延長されていましたが、現在は期限を区切らず提出できるときに提出し、その提出日が納期限になっています(振替納税は個別対応) ・相続税、法人税の提出期限、納付期限 これらの税金については、申告・納付が可能となった日から2か月を経過した日が期限となっています。 ・住宅ローン減税 現在消費増税に伴い住宅ローン減税の控除期間が3年延長され13年になっていますが、この制度を受ける要件に「令和2年12月31日までに住む」というものがありましたが、「令和3年12月31日まで」に延長されました。 ただし、新築の場合は令和2年3月末までに、分譲・既存住宅(増改築を含む)は令和2年11月末までに契約を、締結していないといけません。つまり、令和2年中に家は取得したんだけど、コロナの影響で令和2年中に引っ越せなかった、という人が対象です。 また、既存住宅を購入して増改築を行った場合もの入居要件(取得の日から6か月以内)も一定の要件を満たせば、「増改築等の完了の日から6か月以内」になりました。以上です。 豊村

2020.05.01(金)

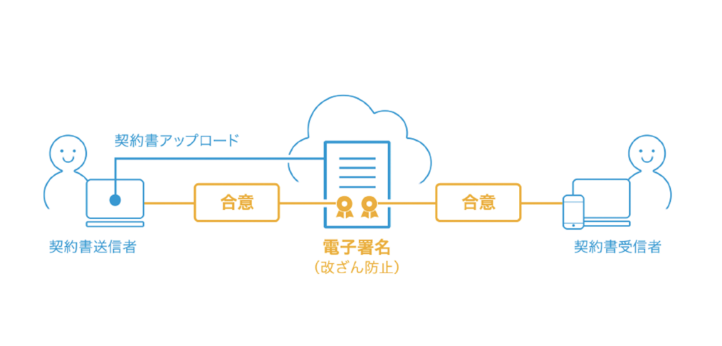

電子契約について その2

電子契約の続きです。今、テレワークをしたくてもできずに会社に出勤してる人がたくさんいます。出勤せざるを得ない理由の一つに、「書類にハンコを押す必要がある」というのがあります。それを解決する方法の一つが、電子契約です。そもそも書類にハンコを押すのはなぜかというと、担当者がその書類を確認して承認した事を証明するためです。 ただ単に、メールやファックス・郵送で書類を送っても、それが依頼者と請負者との間で合意があったかどうかは、証明しようがありません。そのために人がハンコを押していました。 ですが、この電子契約は、ハンコの代わりに書類に電子証明というものを付けます。この署名は公的に有効性が証明されていて、改ざんできませんし、その証明を付けるのも第三者機関ですので、非常に安心です。流れをしめすとこんな感じです。 まずパソコン等を使ってオンラインで打合せを行います。それに基づいて契約書を作成します。クラウドサインを使って、当社からお客様へ契約書をメールに添付して送付します。この時契約書に当社の電子証明が付与されます。お客様の方で受取った契約書の内容を確認し、間違えがなければ承認をします。この時にお客様の電子証明が付与されます。双方の電子証明が付与されたところで、この契約は締結されたことになり、クラウド上に契約書が存在することになります。必要に応じて、その契約書をダウンロードすることができますが、これは当社とお客様以外にはダウンロードはできませんので安心です。 外出自粛になっている今こそ、じっくりおうちの事を考えるチャンスです。当社であれば、安心して家に居ながらおうちの計画を立てられます。豊村

2020.04.25(土)

電子契約について その1

新型コロナウイルス蔓延の影響で、在宅テレワークを余儀なくされている方も多いと思います。また、当社業務において、契約書を交わすことが必須なのですが、この契約を交わすという行為における、対面しての署名や捺印の際の感染リスクに不安を感じている方も多いと思います。 HPやSNSで案内していますが、当社ではzoomなどを利用して、自宅にいながらインターネットを介して、打ち合わせなどが出来るようになっています。 実は契約においても、同じように自宅にいながらインターネットを介して契約できる、電子契約のシステムを去年から既に導入しています。 当社が利用しているのは、「クラウドサイン」というシステムです。https://www.cloudsign.jp/ちょっと長くなるので続きは次回にしますが、皆さんに知っていただきたいことなので、次回のアップは明日になります。 豊村

2020.04.24(金)